La planification financière personnelle est l’une des compétences les plus importantes que l’on puisse posséder. Pourtant, elle est souvent négligée, ce qui entraîne des difficultés financières importantes plus tard dans la vie. Avec une bonne planification financière personnelle, tout le monde peut atteindre la sécurité financière, quel que soit son niveau de revenu.

Dans cet article, nous allons explorer certaines des stratégies les plus efficaces pour faire une planification financière personnelle. Nous allons répondre à la question qu’est-ce que la planification financière? Notamment fixer des objectifs, la création d’un budget, l’épargne, l’investissement et la gestion des dettes.

Pour aller plus nous proposons un cours planification financière personnelle

1. Fixer des objectifs financiers

Il est essentiel de se fixer des objectifs financiers pour prendre le contrôle de ses finances et s’assurer un meilleur avenir financier. Sans objectifs clairs, il est facile de perdre le fil de ses finances, de dépenser trop et de s’endetter. En mettant en place une planification financière personnelle avec objectifs financiers, en les décomposant et en les rendant réalistes, vous pouvez faire le premier pas vers la réussite financière.

Déterminez vos objectifs financiers

La première étape de l’établissement d’objectifs financiers consiste à déterminer vos objectifs financiers.

Vos objectifs financiers doivent être spécifiques, mesurables, réalisables, pertinents et limités dans le temps. Cela signifie que vos objectifs doivent être :

- Spécifiques : clairement définis et ciblés

- Mesurables : ils doivent pouvoir faire l’objet d’un suivi et d’un contrôle.

- Réalisables : réalistes et à votre portée

- Pertinents : alignés sur vos valeurs et vos priorités.

- Limités dans le temps : fixés avec une date limite d’achèvement.

Vos objectifs financiers et votre planification financière personnelle peuvent comprendre la constitution d’un fonds d’urgence, le remboursement de vos dettes, l’épargne en vue de la retraite, l’investissement dans une entreprise ou l’achat d’une maison.

Une fois que vous avez déterminé vos objectifs financiers, vous pouvez élaborer un plan pour les atteindre.

Répartissez votre objectif

La décomposition de vos objectifs financiers en objectifs plus petits et réalisables est une partie essentielle du processus de planification financière personnelle. En décomposant vos objectifs en petites étapes, vous pouvez créer une feuille de route pour atteindre vos objectifs. Par exemple, si votre objectif est d’économiser 10 000 euros pour verser un apport sur un bien immobilier, vous devrez peut-être:

- Déterminer le montant que vous devez épargner chaque mois.

- Identifier les domaines dans lesquels vous pouvez réduire vos dépenses afin de libérer de l’argent pour l’épargne.

- Explorer les moyens d’augmenter votre revenu

- Faire des recherches sur le marché immobilier et déterminer le prix de la maison que vous pouvez vous permettre.

Le fait de diviser vos objectifs en petites étapes peut les rendre plus faciles à gérer et vous aider à rester motivé. Il est également essentiel de célébrer vos progrès en cours de route pour rester motivé.

Faites en sorte que vos objectifs soient réalistes

S’il est important de se fixer des objectifs ambitieux, il est tout aussi important de les rendre réalistes. Se fixer des objectifs irréalistes peut conduire à la frustration, à la déception et finalement à l’échec. Lorsque vous vous fixez des objectifs financiers et une planification financière personnelle, il est important de tenir compte de ce qui suit :

- Votre situation financière actuelle : Soyez réaliste quant à vos revenus, vos dépenses et votre niveau d’endettement. Se fixer des objectifs qui dépassent vos moyens financiers peut conduire à l’échec.

- Votre échéancier : Considérez le temps dont vous disposez pour atteindre vos objectifs. Si vos objectifs sont à long terme, vous devrez peut-être ajuster vos attentes et planifier en conséquence.

- Votre style de vie : Considérez votre style de vie et l’impact de vos objectifs financiers sur celui-ci. Fixer des objectifs qui exigent des sacrifices importants peut ne pas être viable à long terme.

En rendant vos objectifs réalistes, vous pouvez vous mettre en position de réussir et atteindre vos objectifs financiers.

En outre, il est important d’être flexible et d’ajuster vos objectifs en fonction des besoins. La vie peut être imprévisible, et les objectifs financiers peuvent devoir être modifiés en fonction de l’évolution des circonstances.

En conclusion, la fixation d’objectifs financiers est un élément essentiel de la planification financière personnelle. En déterminant vos objectifs financiers, en les décomposant et en les rendant réalistes, vous pouvez reprendre le contrôle sur vos finances et travailler à un avenir plus prospère.

N’oubliez pas de célébrer vos progrès en cours de route et de faire preuve de souplesse à l’égard de vos objectifs. Avec de la patience, de la discipline et de l’engagement, vous pouvez atteindre la liberté financière et vivre la vie dont vous avez toujours rêvé

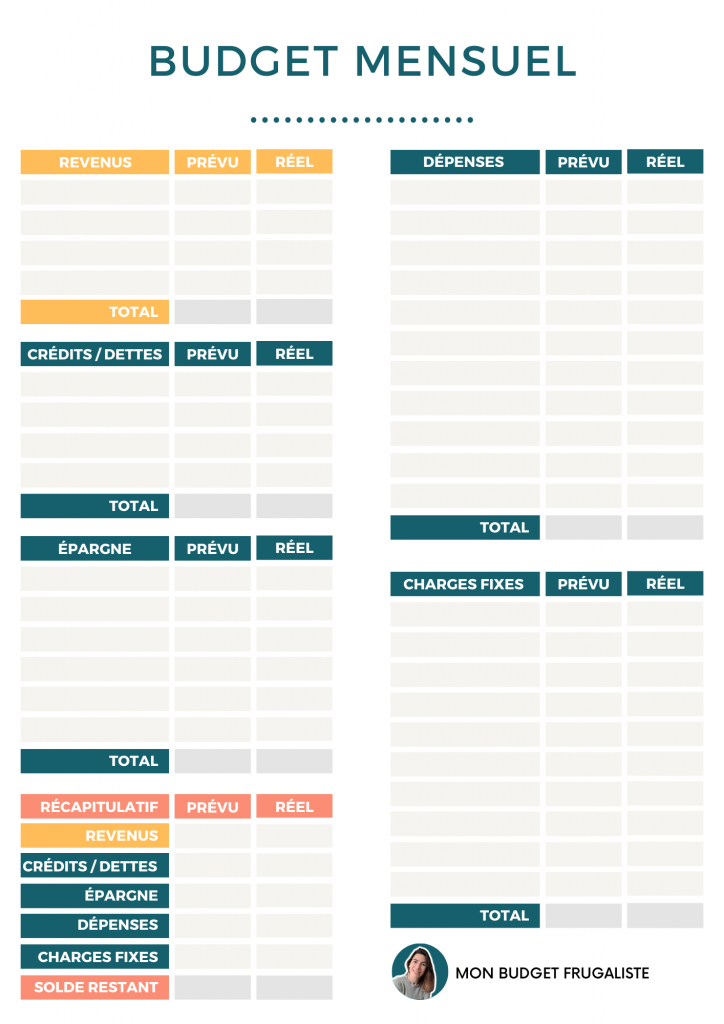

2. Créer un budget: Comment établir un budget prévisionnel ?

Pour une planification financière personnelle intégrée la création d’un budget prévisionnel est une partie essentielle de la planification financière personnelle. Un budget peut vous aider à suivre vos revenus et vos dépenses, à classer vos dépenses par catégorie et à établir un plan de dépenses. En créant un budget, vous pouvez prendre le contrôle de vos finances et prendre des décisions financières éclairées. Il existe sur le marché plusieurs types de logiciel de planification financière personnelle nous proposons le notre vous pouvez l’utiliser maintenant.

Suivez vos revenus et vos dépenses

La première étape de la création d’un budget consiste à suivre vos revenus et vos dépenses. Le suivi de vos revenus et dépenses peut vous aider à comprendre vos habitudes de dépenses et à identifier les secteurs où vous pouvez réduire vos dépenses.

Vous pouvez suivre vos revenus et vos dépenses en :

- Conserver les reçus : Conservez vos reçus d’achats pour vous aider à suivre vos dépenses.

- Utilisation d’une feuille de calcul : Utilisez une feuille de calcul pour suivre vos revenus et vos dépenses. Cela peut être un moyen facile de voir où va votre argent.

- Utilisation d’une application de budgétisation : Il existe de nombreuses applications de budgétisation qui peuvent vous aider à suivre automatiquement vos revenus et vos dépenses.

Lorsque vous suivez vos revenus et vos dépenses, assurez-vous d’inclure toutes les sources de revenus et toutes les dépenses. Les dépenses fixes comme le loyer ou les crédits, les dépenses variables comme l’alimentaire ou les loisirs, et les dépenses périodiques comme l’entretien de la voiture ou les paiements d’assurance.

Classez vos dépenses

Pour une planification financière personnelle efficace classer vos dépenses par catégories peut vous aider à mieux comprendre où va votre argent et à identifier les domaines dans lesquels vous pouvez faire des économies.

Voici quelques catégories de dépenses courantes :

- Le logement : Cela comprend le loyer ou les paiements du crédit, la taxe foncière et l’assurance habitation.

- Transport : Il s’agit du paiement de la voiture, de l’essence, de l’assurance et de l’entretien.

- L’énergie : Cela comprend l’électricité, l’eau, le gaz et l’Internet.

- Alimentation : comprend l’alimentaire, les repas au restaurant et les sorties.

- Divertissement : Cela comprend les films, les concerts et les autres activités de loisirs.

- Le paiement des dettes : Cela comprend les paiements de cartes de crédit, les prêts étudiants et les autres dettes.

En classant vos dépenses par catégorie, vous pouvez voir où vous dépensez le plus d’argent et identifier les domaines dans lesquels vous pouvez apporter des changements pour réduire vos dépenses.

Établir un plan de dépenses: un budget prévisionnel

Une fois que vous avez fait le suivi de vos revenus et de vos dépenses et que vous les avez classées par catégorie, vous pouvez établir un plan de dépenses un budget prévisionnel. Un plan de dépenses est un budget de planification financière personnelle qui indique combien d’argent vous allez dépenser dans chaque catégorie chaque mois.

Pour établir un plan de dépenses, suivez les étapes suivantes :

- Déterminez votre revenu mensuel : Calculez votre revenu mensuel total, toutes sources confondues.

- Enlevez vos dépenses fixes : Soustrayez vos dépenses fixes, telles que le loyer ou les versements des crédits, de votre revenu mensuel.

- Allouez de l’argent aux dépenses variables : Allouez de l’argent pour les dépenses variables, comme l’épicerie et les loisirs, en fonction de vos dépenses catégorisées.

- Planifiez les dépenses périodiques : Prévoyez les dépenses périodiques, comme l’entretien de la voiture ou les paiements d’assurance, en mettant de l’argent de côté chaque mois.

- Mettez de l’argent de côté pour l’épargne : Mettez de l’argent de côté pour l’épargne, comme un fonds d’urgence ou un compte de retraite.

En établissant un plan de dépenses, vous pouvez vous assurer que vos dépenses correspondent à vos objectifs financiers et éviter les dépenses excessives.

3. Économiser de l’argent: Comment épargner facilement ?

Pour une planification financière personnelle l’épargne est un élément important de la planification financière personnelle. Elle peut vous aider à atteindre vos objectifs financiers, à constituer un fonds d’urgence et à assurer votre sécurité financière. Pour économiser de l’argent, vous pouvez réduire vos dépenses, augmenter vos revenus et utiliser l’épargne automatique.

Réduire les dépenses

La réduction des dépenses est un moyen efficace d’économiser de l’argent. Identifiez et réduisez les dépenses inutiles, vous pouvez libérer plus d’argent pour l’épargne.

Voici quelques moyens de réduire les dépenses pour épargner facilement :

- Réduisez les sorties au restaurant : Manger au restaurant peut coûter cher. En réduisant le nombre de fois où vous mangez au restaurant chaque semaine, vous pouvez économiser une somme d’argent importante.

- Réduisez vos factures d’électricité : Éteignez les lumières lorsque vous quittez une pièce, débranchez les appareils électroniques lorsque vous ne les utilisez pas et utilisez des appareils à faible consommation d’énergie pour réduire vos factures d’électricité.

- Recherchez les bonnes affaires : Recherchez les soldes et les réductions sur les articles dont vous avez besoin. Faites le tour des magasins pour trouver les meilleurs prix sur les produits alimentaires, les vêtements et autres produits essentiels.

- Annulez les abonnements non utilisés : Annulez les abonnements aux services que vous n’utilisez pas, comme les plateformes de streaming, les abonnements à des clubs de gym ou à des magazines.

En réduisant vos dépenses, vous pouvez économiser plus d’argent chaque mois.

Augmenter les revenus

Une autre façon d’économiser de l’argent est d’augmenter vos revenus.

Voici quelques moyens d’augmenter vos revenus :

- Prenez un emploi à temps partiel : Acceptez un emploi à temps partiel pour gagner un revenu supplémentaire. Vous pouvez chercher des emplois à temps partiel dans votre domaine ou envisager de travailler en indépendant comme conduire pour Uber ou livrer des repas.

- Créez une activité parallèle : Envisagez de vous lancer dans une activité complémentaire, par exemple en vendant des objets d’artisanat sur Etsy ou en proposant des services en freelance sur Fiverr.

- Demandez une augmentation : Si vous êtes employé, pensez à demander une augmentation. Faites vos recherches et présentez des arguments solides pour expliquer pourquoi vous méritez une augmentation.

Pour la planification financière personnelle, augmenter votre revenu et vous pourrez avoir plus d’argent à épargner chaque mois.

Utiliser l’épargne automatique pour épargner facilement

L’utilisation de l’épargne automatique peut être un moyen efficace d’économiser de l’argent. Les outils d’épargne automatique peuvent vous aider à économiser de l’argent sans même y penser.

Voici quelques façons d’utiliser l’épargne automatique :

- Utilisez un outil d’arrondi : De nombreuses banques proposent des programmes d’arrondi qui arrondissent automatiquement vos achats à l’euro près et transfèrent la différence sur un compte d’épargne.

- Mettez en place des transferts automatiques : Mettez en place des transferts automatiques de votre compte chèque vers votre compte d’épargne chaque mois.

En utilisant l’épargne automatique, vous pouvez économiser de l’argent sans effort.

4. Investir

Pour une planification financière personnelle l’investissement est une partie importante pour une planification financière personnelle. Il vous permet d’accroître votre patrimoine au fil du temps et d’atteindre vos objectifs financiers plus rapidement. Toutefois, il est important de comprendre les options de placement, de diversifier votre portefeuille et de commencer tôt à investir pour maximiser vos rendements.

Comprendre les options de placement

Avant de commencer à investir, il est important de comprendre vos options de placement pour faire une bonne planification financière personnelle. Vous pouvez choisir parmi divers instruments de placement, notamment les actions, les obligations, les fonds communs de placement, les fonds en bourse, l’immobilier, etc.

Voici quelques options d’investissement à considérer :

- Les actions : Les actions représentent la propriété d’une entreprise et peuvent offrir un important potentiel de croissance à long terme, mais elles peuvent aussi être volatiles et risquées.

- Obligations : Les obligations représentent des titres de créance et peuvent fournir un flux régulier de revenus, mais elles offrent généralement des rendements inférieurs à ceux des actions.

- Les fonds communs de placement : Il s’agit de véhicules d’investissement qui vous permettent d’investir dans un portefeuille diversifié d’actions, d’obligations ou d’autres actifs présentant un risque moindre que les actions individuelles.

- L’immobilier : L’immobilier peut fournir un revenu locatif et une appréciation à long terme, mais il nécessite un capital important et s’accompagne de coûts supplémentaires, tels que les impôts fonciers et l’entretien.

En comprenant vos options de placement, vous pouvez prendre des décisions éclairées et créer un portefeuille qui correspond à vos objectifs financiers et à votre tolérance au risque.

Diversifiez votre portefeuille

Il est important de diversifier votre portefeuille pour réduire votre exposition au risque. En investissant dans une variété d’actifs, vous pouvez répartir votre risque et minimiser l’impact de la performance d’un seul actif sur l’ensemble de votre portefeuille.

Voici quelques façons de diversifier votre portefeuille :

- Investissez dans différentes catégories d’actifs : Investissez dans une combinaison d’actions, d’obligations et d’autres actifs pour réduire votre exposition au risque.

- Investissez dans différents secteurs : Investissez dans des entreprises de différents secteurs, comme la technologie, les soins de santé et l’énergie, pour diversifier votre portefeuille.

- Investissez dans différentes régions : Investissez dans des entreprises de différentes régions, comme l’Amérique du Nord, l’Europe et l’Asie, pour diversifier votre portefeuille à l’échelle mondiale.

En diversifiant votre portefeuille, vous pouvez réduire votre exposition au risque et augmenter vos chances d’atteindre vos objectifs financiers.

Commencez tôt

Commencer tôt est la clé pour maximiser le rendement de vos investissements. Plus vous commencez à investir tôt, plus vos placements ont le temps de croître.

Voici quelques avantages de commencer tôt :

- Intérêt composé : Plus vous investissez longtemps, plus votre argent peut croître grâce aux intérêts composés. L’intérêt composé signifie que le rendement de vos placements génère des rendements supplémentaires au fil du temps.

- Achats périodiques par sommes fixes : En investissant régulièrement au fil du temps, vous pouvez profiter de l’étalement du coût de l’argent. Cela signifie que vous achetez plus d’actions lorsque les prix sont bas et moins d’actions lorsque les prix sont élevés, ce qui peut réduire votre coût moyen par action.

- Du temps pour se remettre d’une baisse du marché : En commençant tôt, vous avez plus de temps pour vous remettre des baisses du marché, ce qui peut réduire l’impact des fluctuations à court terme du marché sur votre portefeuille.

En commençant tôt, vous pouvez profiter de ces avantages et atteindre vos objectifs financiers plus rapidement.

5. Gérer la dette

Pour une planification financière personnelle les dettes peuvent constituer un obstacle majeur à la réalisation de vos objectifs financiers. Si vous avez du mal à faire face au remboursement de vos dettes ou si vous avez l’impression de vous noyer dans les dettes, il est important de prendre des mesures pour gérer votre dette.

Voici quelques mesures que vous pouvez prendre pour maîtriser vos dettes.

Donner la priorité au remboursement de la dette

Pour une planification financière personnelle optimale l’une des premières étapes de la gestion de vos dettes consiste à établir un ordre de priorité pour le remboursement de vos dettes. Cela signifie qu’il faut commencer par rembourser les dettes dont les taux d’intérêt sont les plus élevés. Plus vous gardez longtemps une dette à taux d’intérêt élevé, plus vous paierez d’intérêts au fil du temps, ce qui rendra plus difficile le remboursement de vos dettes.

Pour établir un ordre de priorité dans le remboursement de vos dettes, commencez par dresser une liste de toutes vos dettes, en indiquant le taux d’intérêt et le paiement minimum pour chacune. Ensuite, concentrez-vous d’abord sur le remboursement de la dette dont le taux d’intérêt est le plus élevé, tout en continuant à effectuer les paiements minimums sur vos autres dettes.

Une fois que vous avez remboursé la dette dont le taux d’intérêt est le plus élevé, passez à la dette dont le taux d’intérêt est le plus élevé suivant, et ainsi de suite, jusqu’à ce que toutes vos dettes soient remboursées.

Une autre stratégie que vous pouvez utiliser pour prioriser le remboursement de vos dettes est la méthode de la boule de neige. Avec cette méthode, vous vous concentrez d’abord sur le remboursement de votre plus petite dette, tout en continuant à effectuer les paiements minimums sur vos autres dettes.

Une fois que vous avez remboursé votre plus petite dette, vous prenez l’argent que vous utilisiez pour payer cette dette et l’appliquez à votre prochaine plus petite dette, et ainsi de suite, jusqu’à ce que toutes vos dettes soient remboursées.

Négocier avec les créanciers

Si vous avez du mal à payer vos dettes, vous pouvez peut-être négocier avec vos créanciers pour obtenir de meilleures conditions. Vous pourriez notamment demander un taux d’intérêt plus bas ou mettre en place un plan de paiement.

Pour négocier avec vos créanciers, commencez par les appeler et expliquez leur votre situation. Soyez honnête et franc au sujet de vos difficultés financières et demandez s’ils peuvent faire quelque chose pour vous aider. Vous pourrez peut-être négocier un taux d’intérêt plus bas ou un plan de paiement mieux adapté à votre budget.

Gardez à l’esprit que les créanciers sont souvent disposés à travailler avec vous si vous êtes proactif et franc à propos de votre situation. Si vous ignorez votre dette ou cessez d’effectuer des paiements, vos créanciers seront peut-être moins disposés à négocier avec vous.

Envisager la consolidation

La consolidation de vos dettes peut être un autre moyen efficace de gérer vos dettes. La consolidation des dettes consiste à regrouper plusieurs dettes en une seule, assortie d’un taux d’intérêt plus faible et d’un plan de paiement plus facile à gérer.

Il existe plusieurs façons de consolider vos dettes. L’une d’elles consiste à consolider vos dettes de carte de crédit avec une carte de crédit à transfert de solde. Ce type de carte vous permet de transférer les soldes de votre carte de crédit existante vers une nouvelle carte avec un taux d’intérêt plus bas, souvent avec un taux d’intérêt de lancement de 0 % pendant une certaine période.

Une autre option consiste à consolider vos dettes avec un prêt personnel. Les prêts personnels ont généralement des taux d’intérêt plus bas que les cartes de crédit, et vous pouvez utiliser le prêt pour rembourser plusieurs dettes. Veillez simplement à comparer les offres de prêt de plusieurs prêteurs pour trouver le meilleur taux d’intérêt et les meilleures conditions.

Si vous avez une dette de prêt étudiant, vous pouvez peut-être consolider vos prêts grâce à un programme de consolidation de prêts étudiants. Cela peut simplifier le remboursement de votre prêt et potentiellement réduire vos paiements mensuels.

Conclusion

En conclusion, la planification financière personnelle est une étape essentielle vers la réussite financière. Elle vous permet de prendre le contrôle de votre argent et de vous assurer que vous êtes sur la bonne voie pour atteindre vos objectifs financiers. En fixant des objectifs financiers et en mettant la planification financière personnelle, en créant un budget, en épargnant, en investissant et en gérant vos dettes, vous pouvez assurer votre avenir financier et profiter d’une vie plus prospère.

N’oubliez pas que la planification financière personnelle est un processus continu qui exige patience, discipline et engagement. Il faudra peut-être un certain temps avant de voir les résultats, mais avec de la persévérance, vous pourrez atteindre la liberté financière et vivre la vie dont vous avez toujours rêvé. Commencez donc à faire une planification financière personnelle dès aujourd’hui et faites le premier pas vers la réussite financière !

Pour aller plus loin lire nos article sur le budget